私募投資顧問部 主任研究員

三武 真知子

苦境の中でも変化し続ける米国コアファンド市場

要約・概要

米国不動産コアファンド市場は、10年超にわたり市場規模を順調に拡大させてきたが、2022年後半以降苦しい 局面を迎えている。

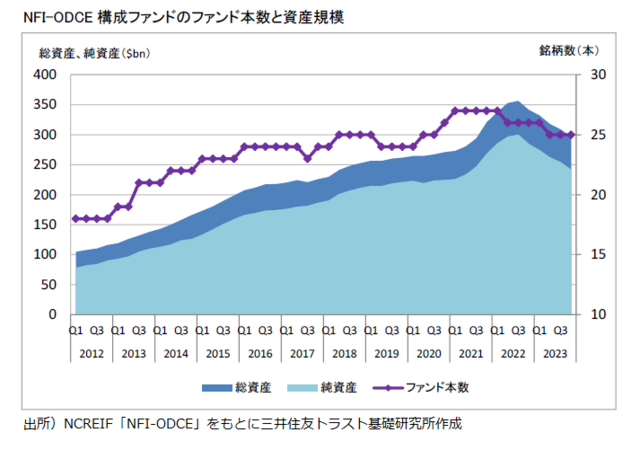

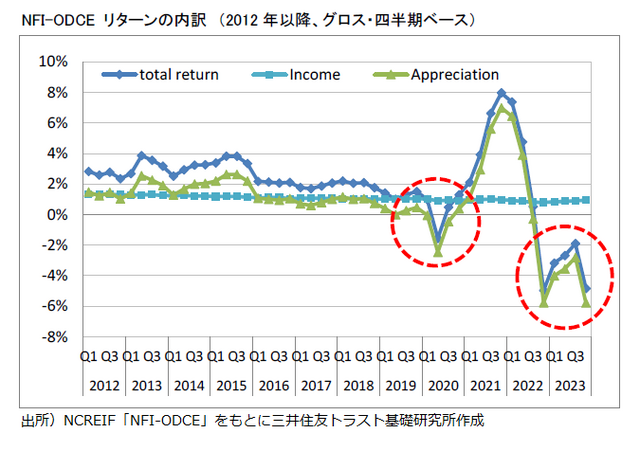

同市場の代表的なインデックスであるNFI-ODCE構成銘柄の総資産額は、2022年Q3をピークに5四半期連続 で減少。トータルリターンが大幅に低下し、2023年末時点でもボトムが見えていない。アセットタイプ別に見ると、オフィスの低迷が顕著だが、住宅、物流・産業施設も2022Q4以降はトータルリターンがマイナスで推移しており、ホテルを除く主要アセットタイプで厳しい状況が続く。

コア市場から2012年以降で最大の資金流出が起こっている理由としては、リターンの低迷に加えて、いわゆる分母効果が挙げられる。2022年以降の急激な金利上昇により株式・債券が著しく下落し、相対的に価格下落幅が小さかった不動産資産の配分割合がターゲットを上回り、不動産投資商品の中では比較的流動性が高いオープンエンドファンドから資金が引き上げられた。

しかしながら、北米投資家の不動産全体のアロケーションはあまり変化していない。コア市場からの資金流出が続く一方で、2023年以降は、ノンコアのリスク選好型ファンド、とりわけバリューアッドファンドに資金を振り向ける傾向が強まっており、更にノンコアの中でも、一部の大規模ファンドに資金が集中し、ファンド間での優勝劣敗が進行している。一方、苦境に立たされているコアファンド市場でも、苦境を乗り越えるための模索は続いている。見通しが厳しいオフィスから、投資家の選好が強い物流、住宅へのシフトを進め、パンデミックを経てコアファンド市場の筆頭アセットタイプはオフィスから物流・産業施設に取って代わった。また、データセンター、セルフストレージなどのニッチなセクターも増加している。米国では年内利下げ開始の公算が高まる状況にあり、投資家サイドでは、中断していたコア投資を再開する意向の年金基金も複数見られる。歴史の長い米国市場において、苦しい局面でも時勢に応じ戦略を機動的に修正していく各プレイヤーの動向が注目される。

関連レポート・コラム

-

米国・欧州のコアファンド市場の現状

~コロナ禍で市場構造の変化が明確に~ (2022年10月12日)