「非上場オープン・エンド型不動産投資法人」 現状整理と流動性に関する考察

|

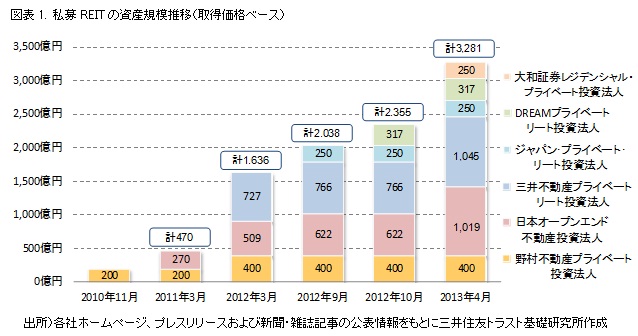

本稿では、非上場オープン・エンド型不動産投資法人に関して、現時点までの状況を公表情報に基づき整理した。国内初の非上場オープン・エンド型不動産投資法人が2010年11月に運用を開始して以降、現時点(2013年4月末)までに6銘柄が運用を開始し、運用資産額は約3,000億円(取得価格ベース)を超過していると推計する。また、当社が昨年実施した投資家へのアンケート調査によれば、非上場オープン・エンド型不動産投資法人の流動性については、投資家により流動性への認識が異なることが伺われる。 |

1.「非上場オープン・エンド型不動産投資法人」の現状

2010年11月に国内初となる非上場オープン・エンド型不動産投資法人(以下、「私募REIT」)の運用が開始されて以降、私募REITは現在6銘柄が運用されており、全体での資産規模は、2013年4月末時点において3,000億円を超える程度(取得価格ベース、公表情報をもとに当社推計)にまで拡大している(図表1)。6銘柄のうち当初3銘柄は、設立母体を不動産会社とするものであったが、その後、投資銀行や総合商社を設立母体とする3銘柄が加わり、私募REIT市場への参入プレイヤーは多様化し始めている。運用開始時点での資産規模は比較的小規模(約200億円~約300億円)な銘柄が多く、LTV水準を概ね30%~40%として分配金利回りを年間4%程度に設定している点は 共通しているが、直近では住宅特化型私募REITが登場するなど、投資対象については銘柄間での差別化も見られ始めている(図表2)。とはいえ、J-REIT(東京証券取引所に上場の不動産投資法人を指す。以降も同様)に比較すると資産規模は小さく、各私募REITは3年~5年を目途として、資産規模を2,000億円~3,000億円へ拡大させることを標榜している状況である。

2.私募REITの概要

私募REITおよびJ-REITは、いずれも「投資信託及び投資法人に関する法律(以下、「投信法」)」を根拠法として設立されるビークルであり、借入および増資により資金調達を行ったうえで不動産を取得し、決算期ごとに投資家に対して分配金を支払うという一連のフローは共通している。投信法において制度化されている投資法人をビークルとすることで、投資家に対して法定の情報開示を満たすことが要求される点や投資主総会を通じた投資家ガバナンス態勢を構築することが可能となる点において、投資家保護に適したスキームと言える。これに加え、従来のクローズド・エンド型不動産私募ファンドは運用期間が定められていたため、保有不動産を売却しファンドを終了させるタイミングでの市況が当該ファンドの運用結果に大きな影響を与えていたが、私募REITには運用期間による制約がないため、保有不動産の売却を行う場合、運用会社はその時機を柔軟にうかがうことが可能となる。

投資家保護に適したスキームという点や期間を定めない運用という点は、私募REITおよびJ-REITの主な共通点だが、投資口価格の決定方法には両者に大きな相違点がある。これまでJ-REITは上場市場での取引により投資口価格が決定されるため、投資口価格の推移をみると株式市場との相関性が高く、価格変動の大きい点が投資家から懸念されてきた。これに対して私募REITの場合は、決算期ごとに取得する不動産鑑定評価額に基づいて算出された基準価額から投資口価格が決定される。よって、私募REITの投資口価額は資本市場の変動による影響を相対的に受けにくいと考えられており、私募REITの運用会社はこの点を投資家に訴求している。

投資口の基準価額が資本市場の変動による影響を相対的に受けにくいと考えられている点は、私募REIT投資のメリットの1つに挙げられ、投資分散効果を企図する年金基金や機関投資家のニーズに合致していると考えられるが、他方で、投資口の基準価額が資本市場の動向でなく、不動産鑑定評価額に基づき決定されることとなるため、私募REIT投資に際しては、不動産市場に対する十分なモニタリングがより不可欠になると思われる。

3.流動性に関する考察

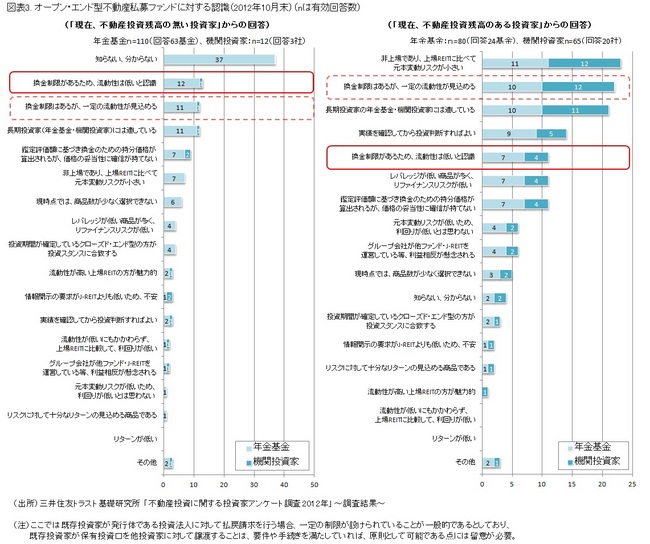

私募REITに対しては、既述のような非上場であることによる投資口価格の安定というメリットの一方、流動性の低さを指摘されることがある。当社は、2012年の9月から10月にかけて、不動産投資に関するアンケート調査を年金基金およびその他機関投資家に対して実施した。同アンケートにおいて、オープン・エンド型不動産私募ファンドに対する認識を「現在、不動産投資残高の無い投資家」および「現在、不動産投資残高のある投資家」のそれぞれに大別したうえで調査をしたところ、いずれも同様に流動性の低さを指摘する投資家の存在が確認された(図表3:実線部分)。私募REITは非上場であり、流動性がJ-REITとの比較において低いこと、投資法人に対する払戻請求により投資口を換価する場合も制約が設けられていることが一般的であること(注)等が要因となり、流動性の低さが指摘されたと推察される。

一方で、「換金制限はあるが、一定の流動性が見込める」という回答も一定割合を占めている(図表3:点線部分)。「現在、不動産投資残高のある投資家」では、この回答数が「換金制限があるため、流動性は低いと認識」との回答数を上回った。クローズド・エンド型不動産私募ファンドに投資している投資家の約67%が「換金制限はあるが、一定の流動性が見込める」と回答しており、これらの投資家が、これまでに普及したクローズド・エンド型不動産私募ファンド との比較において、私募REITはある程度流動性を有していると捉えていることが分かる。

私募REITの流動性については投資家によって捉え方が異なっていると考えられるが、いずれの私募REITも運用を開始したばかりである。したがって、これまでに払戻の事例は多くは生じていないと思われ、現段階で投資家が私募REITの流動性に対して明確な問題意識を有していない可能性もある。

私募REITにおいて流動性を担保する仕組みには、投資家同士で投資口売買を行う方法と投資法人に対して払戻請求を行う方法の2つが存在する。前者が有効に機能していくにはセカンダリーマーケットの形成が必要であり、その前提として各私募REITひいては私募REIT市場の更なる拡大が求められる。他方、投資法人に対して払戻請求を 行う方法に関しては、私募REITもJ-REIT同様、減価償却費相当を内部留保することが可能であり、この内部留保が払戻の原資に充てられる可能性がある。通常、J-REITや不動産私募ファンドにおける内部留保資金は、保有物件の修繕・更新費、新規物件の取得資金および利益超過分配金としての配当等様々な使途に用いられる。私募REITの場合、これらの資金使途に加えて払戻の原資という非常に重要な使途が加わることになる点で、私募REIT運用会社にはより高いキャッシュマネジメント能力が求められると考える。

いずれにせよ、私募REITの流動性については、既述のような運用会社のキャッシュマネジメントを踏まえた払戻が実績として行われていくことで、より精緻な議論が可能になると思われる。

4.今後の私募REIT市場

本稿では、私募REIT市場の現状整理に加えて、投資口の流動性に主眼を置いた内容を記載しているが、現状の私募REIT市場は草創期であり、運用会社にとっては流動性への対応のみならず、投資適格不動産の適正価格での取得や標榜する分配金利回りの実現等を実績として積上げていくことで、投資家に総合的な安心感を与えていくことが重要と考える。

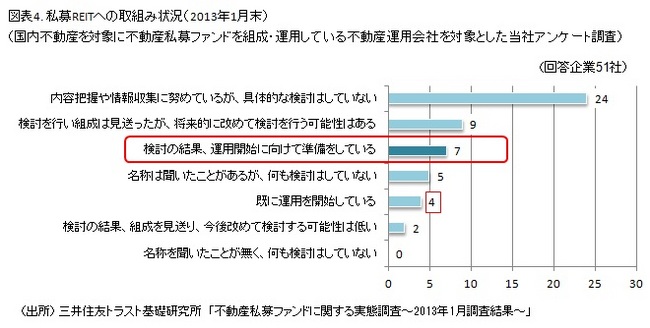

当社では、毎年2回(1月および7月)、国内不動産を対象として不動産私募ファンドを組成・運用する運用会社に 対してアンケート調査を実施している。直近のアンケート調査結果(2013年1月末)では、私募REITへの取組み状況について、7社が「検討の結果、運用開始に向けて準備をしている」と回答しており、今後も新たな私募REITが登場する可能性があると捉えている(図表4)。今後、新規に組成される私募REITも含め、各運用会社が投資家に対して総合的な安心感を醸成する運用をより一層志向することで、私募REIT市場が更に発展していくことを期待したい。

(補記)

「不動産私募ファンドに関する実態調査」は、調査時期を1月および7月として、年2回実施。アンケート結果の摘要は当社ホームページに掲載。アンケート結果の詳細は、回答をいただいた運用会社に対して、フィードバックを行っている。

平素より当社アンケート調査にご協力いただいております運用会社の皆様には、厚く御礼申し上げます。

関連レポート・コラム

・「非上場オープン・エンド型不動産投資法人」現状整理と将来動向に関する考察 (2015年6月22日)

・「非上場オープン・エンド型不動産投資法人」現状整理と賃貸住宅の取引流動性に関する考察 (2015年3月11日)

関連する分野・テーマをもっと読む