東京のオフィス賃料は底離れへ 本格的な賃料上昇の鍵は「需要の質」

2013年01月30日

投資調査第2部 上席主任研究員 坂本 雅昭

|

2013年は前年後半の景気後退等の影響で新規需要量は前年よりも少なくなる可能性があるものの、供給抑制傾向が強まるため、需給バランスの改善が一層進み、賃料は底離れすると予想される。加えて、賃料負担力の高い東京の特徴的な業種の需要回復など、「需要の質」で条件が整ったとき、本格的な上昇になる可能性が出てくると考えられる。 |

2012年のオフィスビルマーケットの振り返り

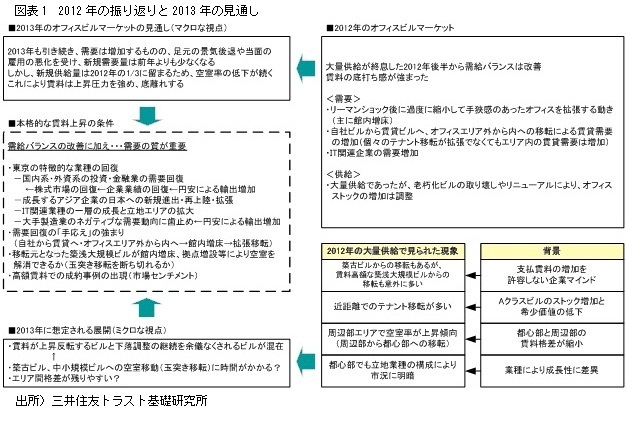

2013年のオフィスビルマーケットのトレンドを考える材料として、まず2012年の動向を振り返っておきたい(図表1)。2012年は、供給面では大量供給、需要面では欧州債務問題の影響等による需要の伸び悩みを不安材料として、需給バランスの悪化(もしくは改善の遅れ)が懸念された一年であった。しかし蓋を開けてみると、2012年末の空室率は2011年末と同程度の水準に収まり(年前半に上昇、後半に低下)、賃料の底打ち感が強まった1年となった。市場関係者の2012年に対する評価の中心は「懸念したほど悪くはならなかった」というところではないだろうか。

このような結果となった要因としては、まず比較的好調な需要動向が挙げられる。東日本大震災以降、企業の自社ビル保有の見直しが進み、自社ビルから賃貸ビルへのテナント移転が増加するとともに、賃料の割安感によってオフィスエリア外から内への移転も進んだ。仲介会社のオフィス統計は、「オフィスエリア内」の「賃貸ビル」の需要を捉えているものであり、「オフィスエリア外」や「自社ビル」といった異なるカテゴリーからのテナント移転は賃貸需要の増加となる。オフィスを拡張している企業が多くないわりに、大量供給下でも空室率を維持できるほどに需要が増加したのはこのためである。加えて2012年後半には館内増床が増加してきた。この時期からビルオーナーは需要増加を少しずつ実感できるようになってきたのではないだろうか。社員を増やしている企業は多くはないが、リーマンショック後に過度に縮小して手狭感のあったオフィスを拡張する動きが館内増床というかたちで現れてきている。また、IT関連業種、中でもスマートフォン関連ビジネスの企業でオフィス需要が大幅に増加した。

供給面では、老朽化したビルの取り壊しやリニューアルにより、オフィスストックが新規供給量ほどには増加しなかったと考えられる。具体的には、東京23区の新規供給率(=新規供給量÷貸室総面積)が3%台前半と見込まれる中で、滅失率(=滅失量÷貸室総面積)は0.5~1.0%程度に達し、オフィスストックの純増分は2%台半ばに収まった可能性がある。老朽化ビルの取り壊しは、築古ビルが増加していくというストック構成上の理由のほかに、東日本大震災によるビルの選別が加わり、一層進んだものと考えられる。これらの要因が積み重なって、需給バランスは改善へ向かい、賃料の底打ち感が強まったのである。

2013年のオフィスビルマーケットの見通し(マクロな視点)

需要を取り巻く環境としては、足元で景気が後退しており今後雇用の悪化が想定される。加えて、米欧中を中心に海外景気の不透明感が残り、企業は設備投資を行いにくい状況にある。このような状況を踏まえれば、2013年の新規需要量は2012年よりも少なくなると冷静に見るべきであろう。しかし、新規供給量は2012年の1/3に留まる見込みで、1999年以来の低供給となる。つまり、需要は伸びにくいものの、新規供給がそれ以上に少ないため、需給バランスの改善が進むと考えられる。2012年に底打ち感が強まった賃料は、2013年に上昇圧力を強め底離れすると考えられる。

2012年の大量供給で見られた現象と2013年に想定される展開(ミクロな視点)

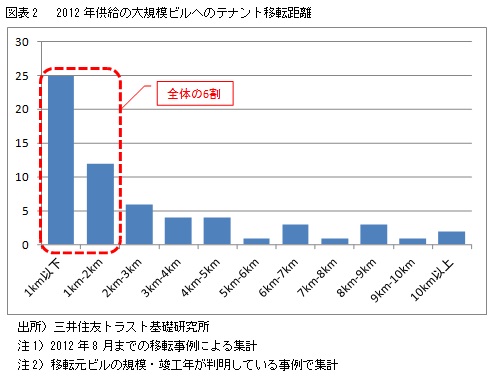

このように底離れが予想される賃料だが、本格的な上昇に至るかを検討するために、もう少しミクロな視点で、2012年の大量供給で見られた現象を整理したい。まず、新規供給ビルへの移転元ビルの属性である。大規模ビルが多く供給されれば、テナントニーズを満たせていない築古ビルからテナント移転が発生するというのが一般的な大量供給時の動向と考えられる。2012年の大量供給においても築古ビルからの移転は見られたが、①賃料が高額な築浅大規模ビルからの移転も意外に多く見られた。新築ビルの賃料割安感が強いとは言え、築古ビルから移転すれば支払賃料は上昇しやすい。築浅ビルからの移転が意外に多いというところに、支払賃料の増加を許容しない企業の態度が現れている。次に、②近距離での移転が多いという特徴が挙げられる。移転事例の中には長距離の移転ももちろんあるが、当社調査によれば、新規供給ビルへの移転事例の過半は2km圏内での移転である(図表2)。築浅大規模ビルのストックが増加し、長距離移転をしなくても比較的近い場所で築浅大規模ビルの空室を探せるようになってきたことが、新規供給ビルへの移転動向にも現れていると考えられる。

また、大量供給のあったエリアを除けば、③周辺部エリアで空室率が上昇傾向にある。都心部と周辺部で賃料の格差が縮小し、周辺部から都心部へテナント移転が行われたことの結果と考えられる。ただし、④都心部でも立地業種の構成により市況に明暗が出ている。IT関連企業の集積地である渋谷周辺では、新規供給ビルのリーシングが好調であったのに対し、これら業種の波及が期待できないエリアでは苦戦するエリアも多く見られた。

これらの特徴を踏まえ、2013年に想定される展開を検討してみる。まず①についてだが、新規供給ビルが築古ビルからテナントを獲得していれば、新規供給による空室は一気に築古ビルに移動することになるが、今回は新築→築浅→築古という具合に段階を踏んで空室が移動することとなり、その分、玉突き移転に時間を要する可能性がある。次に、②~④についてだが、引き続き近距離移転が多いと仮定すると、周辺部と都心部、または都心部の中でのサブエリア間の空室率格差が残りやすい可能性がある。これらの動向は、賃料が上昇反転するビルと下落調整の継続を余儀なくされるビルが混在する状況を生む可能性がある。

本格的な賃料上昇の条件 ~需要の質が重要~

以上のように、マクロな視点では2013年は需給バランスの改善が進み賃料は底離れすると予想されるが、ミクロな視点では賃料が上昇反転するビルと下落調整の継続を余儀なくされるビルが混在する状況となる可能性があり、マーケット全体の賃料上昇の阻害要因となる。そのような中で、マーケット全体で本格的に賃料が上昇する条件として「需要の質」が注目される。なぜなら、賃料動向を決定する条件としては、需給バランスだけではなく、賃料の支払能力の高い企業の増加等が重要と考えるためである。以下で本格的な賃料上昇の条件を整理したい。

まず、東京の特徴的な業種の需要回復が、やはり求められる。東京には国内系・外資系の投資・金融業が集積している。これらは他の業種と比べて労働生産性や賃料負担力が高く、オフィス需要動向が賃料に与える影響は大きい。これまでの円高基調が修正されて輸出が増加し、企業業績や株式市場が回復してくれば、これら業種の需要回復を通じて賃料上昇圧力は一層強まるであろう。加えて、外資系企業の中では、これまでのように欧米を本拠地とする企業だけではなく、アジア系企業の事業所進出・拡張が期待される。成長余地は小さいとは言え巨大な日本のマーケットに新規進出・再上陸したいという潜在需要は大きいと考えられ、これら企業の立地は需要に厚みをもたらす。投資・金融業ほどではないが労働生産性が比較的高いIT関連業種の一層の成長と立地エリアの拡大も期待される。渋谷周辺の空室は少なくなっており、今後需要が当該エリアで潜在化することなく、他のエリアで顕在化すれば、賃料上昇圧力は一層高まるであろう。大手製造業のネガティブな需要動向に歯止めがかかることも、市場センチメントの好転には必要であろう。

次に挙げられる条件は、需要回復の「手応え」である。オフィスエリア外や自社ビルからの移転はビルオーナーにとって需要増加の手応えに乏しいが、館内増床の増加でようやく手応えが少し出てきたところである。しかし館内増床は既存テナントとの交渉であるため、強気な賃料交渉は難しい側面がある。館内増床に加え、将来の人員増を見込んだ拡張移転が増えてくれば強気な賃料交渉が可能となり、賃料上昇圧力は一層強まるであろう。

また、2012年のテナント移転で移転元ビルとなっていると指摘した築浅大規模ビルの動向が重要である。これらが館内増床や拠点増設等により空室を解消できれば、玉突き移転を断ち切ることができ、大量供給の影響は長引かないことになる。逆に、断ち切れずに下位クラスのビルにこれから空室が移転するとなると、賃料下落調整を余儀なくされるビルが当面残ることになり、賃料上昇圧力は弱くなる。

最後が、高額賃料での成約事例の出現である。需給バランスの改善に加え、市場センチメントを好転させる事例が出てきたとき、マーケット全体の賃料も上を向いて動いていきやすくなるだろう。

以上、2013年は需給バランスの改善が一層進み、賃料は底離れすると予想しており、加えて「需要の質」で条件が整ったとき、本格的な上昇になる可能性が出てくると考えられる。

※月刊プロパティマネジメント 2013年1月号(発行:綜合ユニコム株式会社)寄稿を加筆修正

■ お問い合わせ先

⇒ お問い合わせはこちら(投資調査第2部)まで

|

当サイトのレポート・図表等の転載をご希望の方は、こちらの「レポート・図表等の転載について」(PDF:155KB)をご覧ください。