国内不動産市場の見通し ~不動産取引を取り巻く環境に変化。条件が整った不動産市場は今後緩やかな回復へ~

|

株式会社三井住友トラスト基礎研究所は、2012年4月時点における国内主要都市の不動産市場の見通しをまとめた不動産マーケットリサーチレポートを販売しています。具体的には、プロパティタイプ別(オフィス、賃貸住宅、商業施設)の賃貸市場の見通しと投資市場(キャップレート)の見通しを主な内容としています。以下で予測結果の概要を示します。 |

不動産賃貸市場の見通し

オフィス市場は、東日本大震災や欧州債務問題が拡大した時期には、テナントの移転やオフィス需要の増加が鈍る傾向が見られたものの、需要の増加傾向は継続しています。賃料の割安感と底堅い国内景気を受けて、業績好調な企業のオフィス床の拡張、自社ビルから賃貸ビルへの移転、郊外から中心部への移転が、活発化しているためです。短期的に空室率は低下していくと予想されます。このような需要の増加傾向は、割安感の強い空室の減少に伴い、徐々に弱まっていきますが、2013~2014年は多くの主要都市で供給抑制傾向が強まると見られ、空室率の低下が続くと予想されます。しかし、2015~2016年には回復に転じたオフィス市場を受けて新規供給が再開され、空室率の低下傾向は緩やかになると予想されます。平均成約賃料は、2012年に底打ちした後、緩やかな上昇に転じると予想されます。

賃貸住宅市場においては、人口の転入超過や高齢借家世帯の増加、分譲住宅の取得能力低下(所得伸び悩み、金利上昇等)により、主要都市の賃貸需要は増加しますが、借家に居住する比率の高い若年層が減少するため、賃貸需要の増加は緩やかになると予想されます。一方、供給については、地価や建築費の下落が小幅に留まることなどから、新規供給は利便性の高いエリアに限定されると考えられます。その結果、全国的に底堅い賃料動向となり、供給抑制と人口流入傾向の続く東京では、緩やかな上昇が続くと予想されます。

このように、主要セクターであるオフィス、賃貸住宅の賃料は、都市により多少の差はありますが、今後、横ばい~緩やかに上昇すると予想されます。

不動産投資市場の見通し

不動産売買は、ここ数年、低迷を続けてきました。世界の過剰流動性が継続する中、分散効果とリターン水準確保の観点からオルタナティブ投資へのニーズが拡大しており、その一環として対日不動産投資のコミットメントも増加してきました。それにも拘わらず不動産売買が低迷したのは、投資資金がオポチュニスティックマネー主体であったことや、日本経済の回復の遅れから賃料の上昇を見込みづらく、売り手と買い手の価格目線がなかなか合わなかったこと、などが影響したものと考えられます。

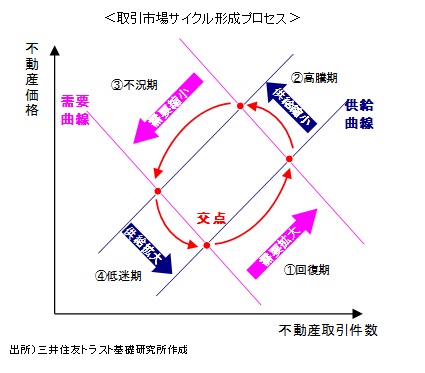

しかし、足元では不動産売買を取り巻く環境が変化してきました。欧州債務危機で域内経済の状況が厳しい機関投資家は、リスク回避的な姿勢から株式を売却し債券を購入する動きに出ざるを得ませんが、債券利回りが低下していることに加え、国際分散投資によるリスク低減効果を期待しづらい状況となっており、債券投資は難しくなってきています。新興国では将来の少子高齢社会到来を睨み、給付水準の悪化に備えて機関投資家が海外不動産投資を拡大する傾向にあります。加えて、海外主要都市の賃料が今後頭打ち、または下落局面入りすると予想される中で、日本の不動産市場は前述の通り、足元で底打ち感が強まっており、今後緩やかではありますが上昇を期待できる状況になってきました。このような状況から、これまでオポチュニスティックマネー主体であった日本への投資資金が、これらよりも要求利回りの低いコアプラスマネーやコアマネーへと変化しつつあり、日本の不動産売買が成立しやすい状況となっていくと判断されます。今後、不動産売買は増加し、キャップレートは緩やかに低下していく、つまり、不動産市場は下図に示す低迷期から回復期へ移行していくと予想されます。ただし、投資家の物件選別姿勢は今後も残るため、回復傾向は緩やかになると考えられます。

(三井住友トラスト基礎研究所が発行した「不動産マーケットリサーチレポート 2012年4月時点予測」の内容構成等は、不動産マーケットリサーチレポートご案内のページをご覧ください。)

|