私募投資顧問部 副部長 上席主任研究員

米倉 勝弘

上場J-REITキャピタル指数の予測と私募REIT投資での活用可能性

要約・概要

- 本稿では、「上場J-REITキャピタル指数」の将来予測を行うことにより間接的に私募REITの基準価額の変動を予測する方法を提案する。

- 私募REITでは換金の仕組みとして「払戻請求」が設定されているが、権利行使のタイミングが半年に1度と限定されており、投資主が払戻しを請求した時から換金を受けるまでの間に半年程度のタイムラグが生じる。この間、場合によっては不動産市況が悪化することもあり、払戻し価格となる将来の基準価額の変動を予測、モニタリングしていくことは、リスク管理の観点からも重要である。

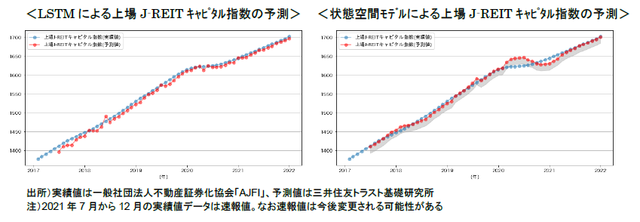

- 本稿は、「上場J-REITキャピタル指数」の予測手法としてLSTM(Long Short Term Memory:長・短記憶ニューラルネットワーク(詳細は<Appendix>参照))および状態空間モデル(詳細は<Appendix>参照)の2手法を採用した。バックテストでは、LSTMによる予測結果の方が僅かながらRMSE(Root Mean Squared Error 〔二乗平均平方根誤差〕:この値が小さいほど当てはまりの良いモデルであるといえる)が小さい結果となった。両モデルにおける半年間累積の誤差はそれぞれ7.45ポイント、8.35ポイントであり、一定の精度が確認できた。ただし、「上場J-REITキャピタル指数」の急落期について実証できているわけではないため、今後転換期を複数経験した後に再度検証することが望ましい。

- 「上場J-REITキャピタル指数」の将来予測結果を活用することにより、現在の払戻請求における意思決定から換金までの約半年間の不動産価格変動リスクが把握可能となり、投資家のリスク管理能力が向上する。

- また、私募REITでSTOの活用が進めば、基準価額の将来変動を踏まえた逐次の売買(意思決定)が可能となり、例えばNAVベースの指数が半年後に大きく下落すると精度高く予測された場合には、早期に売却(換金)に動く、などの投資判断も可能になるだろう。