海外市場調査部 主任研究員

風岡 茜

豪州・欧州REIT市場の最新動向-ヘルスケアや教育施設など社会インフラセクターに注目

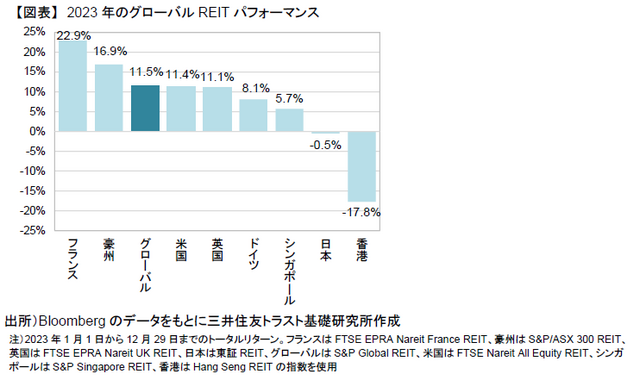

1.グローバルREIT市場のパフォーマンス

グローバルREITは、株式以上に金利敏感な状態が続いている。グローバルREIT(S&P Global REIT)のトータルリターンは、2022年-23.6%、2023年+11.5%とグローバル株式(MSCI ACWI、同-15.6%、同+22.2%)をアンダーパフォームした。

エリア別のREITパフォーマンスをみると、2023年はフランスと豪州が大きく上昇し、米国と英国が概ねグローバル全体並みとなった一方、香港と日本は下落した(図表参照)。フランスは商業施設、豪州は物流施設やヘルスケア、英国は商業施設や物流施設、米国はデータセンターやホテルが牽引した。一方、香港は中国不動産関連株の買い控えで軒並み下落となり、シンガポールはオフィスを中心に軟調となった。日本は、ホテル、物流・産業用施設、商業用施設が下落し、利回りが歴史的高水準となったオフィスが反発するなど海外と異なる動きが見られた。

各国のREIT市場は、米国(時価総額185兆円)、日本(同15.4兆円)、豪州(同14.6兆円)、英国(同9兆円)の順に大きい(2023年末)。以降では、豪州と英国・欧州のREITをとりあげる。なお、米国については「米国REITの最新動向」、香港やシンガポールについては「アジアREITの最新動向」を参照されたい。

2.豪州では物流施設と社会アセットがREITを牽引

豪州REITでは、オフィスは厳しい状況が続いているが、物流施設、ヘルスケア施設、教育施設、セルフストレージが好調で、商業施設も比較的堅調に推移している。

豪州REITの2023年6月期決算では、Dexus、Abacus、Stockland等が保有するオフィスの評価額の減少が目立ち、グレードの高低による評価額格差も拡大した。なお、商業施設(Scentre Group、Vicinity Centres)はパンデミック後に評価額が大幅に減少したこともあり、足元の評価額減少は小幅にとどまった。一方、物流施設(Goodman Group)、保育・教育施設(Arena REIT)、バスターミナル、病院、緊急サービスなどの社会インフラ施設(Charter Hall)、セルフストレージ(National Storage)では評価額が拡大するなど用途によって評価額の変化に差がみられた。

2023年の不動産取引をみると、豪州REITが売却したオフィスやBTR(賃貸住宅)を日本企業が取得するケースが散見された。Mirvacは10月、シドニー中心部のオフィス60 Margaret Streetを三菱地所が豪不動産会社Ashe Morgan Investmentsと共同で組成したファンドに売却した。売却価格は5億米ドルで、2018年11月の取得価格からは17%減となった。Mirvacは5月にメルボルンCBDで開発中のオフィスをダイビルに売却(4.2億米ドルの持分50%)、6月にも豪州のBTRポートフォリオ(5物件)を三菱地所等に計11.7億米ドルで売却している。また、Lendleaseも6月にメルボルンCBDで開発中のBTRを大和ハウス工業に売却した。このほか、HMC Capital傘下のHealthCo Healthcare and Wellness REITが、米国REITのMedical Properties Trustから豪病院経営会社Healthscopeが賃借している病院ポートフォリオ11物件を計7.9億米ドルで取得したことが、大型の病院取引として注目された。

今後もオフィスは苦戦を強いられる見通しだが、時価総額の約3割を占める物流・産業用施設は供給が限られる中で需要は堅調で、賃料上昇が続いており、今後も豪州REITの牽引役となることが期待される。また、高齢者住宅や病院、教育施設など社会インフラ資産も、豪州REITを支えるサブアセットとしてより重要な役割を担うだろう。

なお、2023年は豪州REITの新規上場やM&Aはなかったが、ニュージーランドのオフィスに投資する小規模REITの上場廃止で、豪州REITは2022年末の46社から45社に減少した。また、豪州のオフィス、商業施設、セルフストレージに投資するAbacus Property Groupが、セルフストレージ部門をAbacus Storage King(ASK)として分離上場し、オフィスと商業施設を運用するAbacus GroupがASKの株式を一部保有する形に再編する動きがみられた。

3.欧州では商業施設REITが好調

英国REITは、2023年9月末時点で50社(時価総額8.9兆円)と、分散型REITの合併や上場廃止で、2022年末から4社減少した。欧州大陸先進国ではフランス(28社、時価総額6.6兆円)、スペイン、ベルギー、オランダ、ドイツなど8か国で146社のREITが上場している(同13.8兆円)。スペインはREITが多数存在するが、欧州REIT指数への組入比率は低く、ドイツもオープンエンド型不動産ファンドが主流で上場REIT市場は大きくない。このため、英国とフランスが欧州の2大REIT市場となっている。

2023年のトータルリターンは、フランスREITが+22.9%と欧州REIT全体(+13.6%)を大きく上回った一方、英国は+11.1%となった。フランスでは、Unibail-Rodamco-Westfield(URW)、Carmila、Klépierreなど主要商業施設REITが好調となった。英国REITは、商業施設や物流施設の主要REIT(Hammerson、SEGRO)や合併したREIT(Shaftesbury Capital)は好調となったが、オフィスが総じて不調となった。ただし、オフィスの中でも、英国のフレキシブル・オフィス(Workspace Group)や英国とドイツのビジネスパーク(Sirius Real Estate)に投資するREITは好パフォーマンスを示している。また、金利上昇局面では、ヘルスケア、公営住宅、医療・住宅・教育を提供する社会インフラや、学生住宅に投資する英国REITが堅調に推移した。不動産取引では、英国のHammersonがロンドンとパリの商業施設をフランスのURWやKlépierreに売却するなど、商業施設REIT同士の取引がみられた。

4.注目される社会インフラ施設セクター

オフィスは厳しい運用環境が続くとみられ、商業施設は足元では堅調に推移しているが、景気動向に左右され変動性が高い。このため、苦境のオフィスや景気変動の大きい資産のパフォーマンス悪化を相殺できるアセットの重要性が高まっている。このような中、期待されるのがヘルスケア、学生住宅、教育施設などの社会インフラ施設である。豪州など人口増加と高齢化が同時進行する国では、このような社会インフラ施設の拡充が社会的にも要請されており、REIT市場においても重要性が高まっていくものと見ている。社会インフラ施設のREIT市場における時価総額シェアは、現状では英国で15%、豪州では5%程度とみられるが、今後REIT市場の有望なセクターとして成長していくことが期待される。

(株式会社日本金融通信社「ニッキン投信情報 2023年12月11日号」掲載原稿から加筆修正)

このメディア寄稿文は日本金融通信社の承諾を得て記事を転載したものです。コピー等はご遠慮ください。